毎年 会社で行われる健康診断で驚愕の事実を知ってしまいました。

私…毎年1㎏ずつ…順調に体重が右肩上がりイイィィ!!!!

そんな健康診断ともちょっぴり通じる住宅ローンの審査についてまとめます。

この記事は

- 健康診断が再検査だった

- クレジットカードを4枚以上持っている

- 今現在住宅以外のローンがある

- 住宅ローンの審査は何を審査するのか知りたい

という方におススメです

事前審査は何を審査する?

例えばあなたが「お金を貸して」とお願いされた場合

AさんとBさん どちらにお金を貸しますか?

Aさんは小さいころから知っている幼馴染。

Aさんの両親とも家族ぐるみでのお付き合い。小さいころはよく家族で海に行ったっけ。

Aさんの良いところは私が一番よく知っている。

Bさんは昨日居酒屋の隣の席で偶然会った。同じ趣味だったこともあり昨日は初対面だけれども大盛り上がり。

さあ、どっち?

ほとんどの方はお金を貸すんだったらAさん、と答えるのではないでしょうか?

それはなぜ?

Aさんの事をよく知っているから信用できる。安心できる。という理由だからなのではないでしょうか。

これはあなたが貸す立場だったら、という例でしたが銀行としても同じです。

貸したものを返すことが出来るかどうか、

信用できる人なのかを審査するのです。

ただ銀行はあなたの幼馴染でもありませんし、残念ながらあなたと面談して人柄を審査したりもしません。

預かった『書類』や入力された『情報』のみで住宅ローンを貸しても大丈夫な人なのか を審査します。

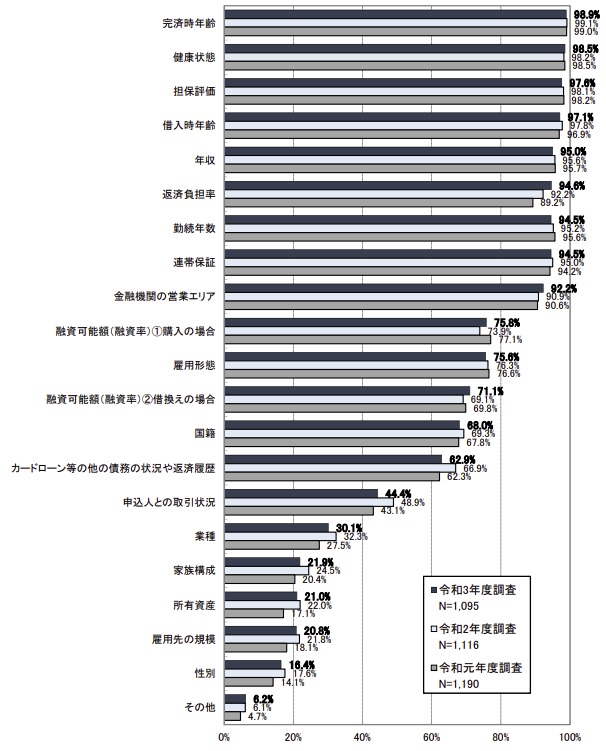

具体的な項目で見てみると…

こうしてみると担保評価以外はほとんどその人 個人に関することが審査の対象項目です。

審査NGになってしまう人あるある

私の経験上 実際に住宅ローンの審査がNGとなってしまった方や事前に作戦会議が必要だった方の内容をお伝えします。

団体信用生命保険(通称 団信)に加入が出来ない

住宅ローンはローン商品の中でも長期でローンを組むことが出来ます。

大体が35

年前後。

その最中に 不慮の事故で亡くなってしまう、なんていう可能性はゼロでありません。(ゼロであってほしいけど)

その為、住宅ローンでは、ローンを組んだ方が亡くなった場合に使用できる「団体信用生命保険」があります。

簡単に言うと、ローンを組んでいる方にもしものことがあった時は、その保険を使って生命保険で相殺します、という内容です。

つまり、この生命保険に加入できない方はNGです。

銀行さんによっては手続きの際に健康診断の結果表の提出が求められることもあります。

健康診断の結果が芳しくなかったり、

実際 今通院していたり、お薬を飲んでいたりすると

病気になるリスクが高い=住宅ローンを返せない状況になるリスクが高いとみなされ

生命保険の加入NG、しいては住宅ローンの審査NGになってしまう可能性があります。

また、団体信用生命保険の加入が必須ではない銀行もあるので、

その銀行での住宅ローンの取り組みも可能ですが、

ローンを組む方にもしもののことがあった場合のリスクヘッジも検討しなければなりません。

クレジットカードを4枚持っていて返済負担率オーバー

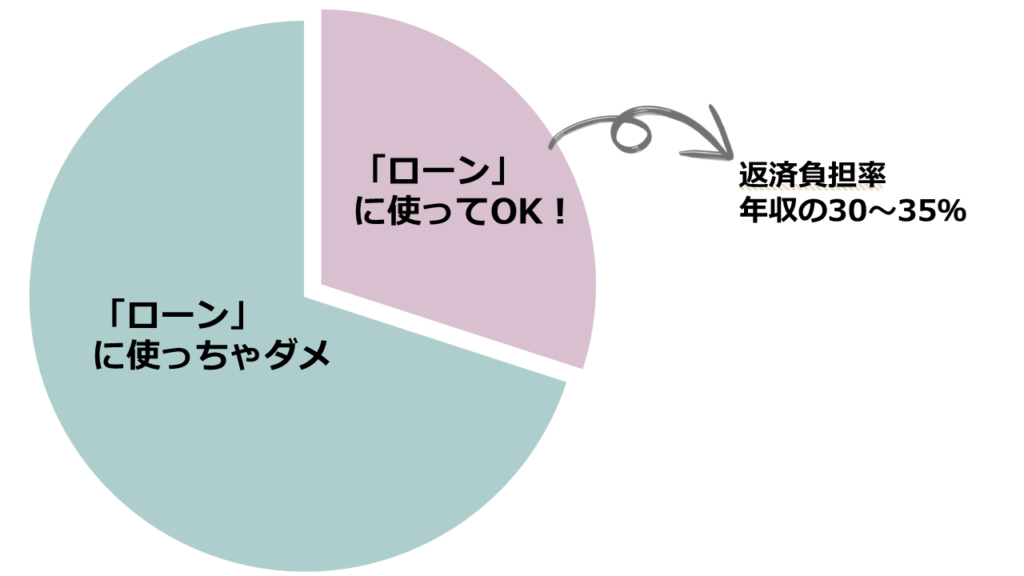

返済負担率とは、「年収に占める 年間返済額の割合」です。

例えば 年収が300万円の方が年間150万円の返済のローンが組めるかとういうと

答えは×です。

各銀行で違いはありますが、返済負担率は大体年収の30~35%まで。

つまり、年収300万円×30%=年間90万円 までの返済のローンであれば借りることが出来ます。

ただし、この返済負担率には住宅ローンだけでなく、

車のローンや他の借入、クレジットカードでの一括以外でのお買い物をした場合の支払いも含まれるので注意が必要です。

私が実際に驚いたNGだった方は「クレジットカードを大量に持っていたから」

ポイント還元があったりなど、今や生活では切り離せないクレジットカード。

その方は4枚のカードを持っていましたが、カードが理由で審査NG。

なぜかというと、「キャッシングサービス」がついているカードだったから です。

クレジットカードで現金を引き出せるキャッシングサービスがあると…

いつでも借入が可能、とみなされるのでキャッシングできる金額分は利用していなくても借入とみなされます。

その為、クレジットカードを持っているだけ、で住宅ローンの審査がNGとなってしまいました。

谷

谷その後、利用していないカードは解約し無事に住宅ローンの審査のOKをもらうことが出来ました。

住宅ローンの借入の審査をする前に、

- 今、何のローンがいくらあるのか

- 利用していないクレジットカードはあるのか

- 自身の返済負担率に対して 借入の希望額はいくらなのか

をきちんと確認しましょう!

個人情報に問題

過去にクレジットカードなどでお買い物をしたものの、引き落としが出来ず「引き落とされていません」という督促の連絡がきたことがある方は

黄色信号です!

クレジットカードを作る際、申込書の裏に小さい字でびっしり個人情報の同意についての説明が書いてあります。

作ったクレジットカードに利用者のカードの利用履歴を情報共有機関に登録する、ということが難しい感じで書いてあるのです。

クレジットカードを使って、いつ、いくらを、何回払いにしたのか。

毎月きちんと引き落としができたのか、できなかったのか、などの履歴を情報機関に登録されます。

住宅ローンの審査ではその情報機関に登録された過去の借入履歴や引き落とし履歴をチェックするのです。

つまり過去に延滞をしてしまったことがあったりすると、金融事故扱いになります。

よく聞く言葉でいう「ブラックリスト」ってやつです!

個人情報の履歴チェックは直近だけでなく、5年前などの何年も前の個人情報も確認します。

人間っていきなり変われないので…。

その為、意外とご本人が「延滞をしてしまった」こと自体を忘れてしまっているケースも多いです。

ご自分で個人情報の内容を確認することも出来るので、「…あったかも…?」と心配な方は事前審査の前にご自身での開示をおススメします。

開示したデータをもって、銀行の担当者と話したり、住宅営業マンに相談したりすると打開策が見つかるかも!

まとめ

住宅営業マン時代に「いつが建てドキですか?」とよく聞かれました。

「建てたい、と思った時が建てドキです」

ただ、いつでも建てられるわけではない、ということ。

家を買うタイミング、建てるタイミング、土地を買うタイミングはいつでもOKですが、

住宅ローンを組む場合は年齢制限があること。

住宅ローンを借りるには、健康であること。収入があること。信用があること。

など、住宅ローンの審査が通るという条件が必須です。

住宅ローンの審査がOKが出て住宅ローンは借りられるけど、

予定していた金額が借りられない

なんていうことのないように、事前の準備が大切です。

また、借りられる金額と返済している金額は全くの別です!

「自分たちはいくらのローンだったら、返済しても安心して生活していけるのか」の考慮も必要です。

住宅ローンを借りることが出来ることは もちろん大切。

でも、住宅ローンの返済をしても幸せな生活を送ることはもっともっと大切だと思います。

コメント